2018年以来,国内雷厉风行执行环保法规,最受瞩目包括两件事:一是海外PCB厂正常生产是否遭到影响,二是大陆中小PCB厂不堪负荷因此关厂。从目前国内PCB市场严查环保规范的状况来看,的确有助环保合规的中大型PCB厂商接单,且有助于改善市场产能供过于求的状况,但前提是大陆贯彻执行环保稽查,转单效应不会在短期内快速出现。

此展开,这对于龙头企业而言无疑是利好消息;同时,由于汽车与5G通信市场对PCB的技术要求高,则加强龙头企业受益,在两者的驱动下,PCB产业洗牌过程加速!

1、供给侧改革环保加严:中小厂商拿不到控废牌照

首先来看看环保问题,环保法规的严格执行,已进一步造成PCB厂建滔集团旗下深圳达信,因排污不合规定而无法继续生产,将在9月30日前关厂解散,成首家因大陆环保稽查趋严动作下表明因此关厂的PCB厂,虽然PCB行业对建滔的动作解读不一,甚至直指建滔集团是借此时机关闭并解散不符经营效益的老厂,但是内地的严格执行环保稽查动作是事实,对台商排污、废弃物处理成本增加预料也将因此增加。

PCB业界对目前所出现的大陆污水排放问题起源,及寻求解决之道则指出,由于台PCB厂进入中国大陆市场经营多年,原先获核可的污水排放量均已到达许可量的临界点,在多年来扩产的结果,中间制程产生的废水大量增加,因此各厂目前全力进行改善中间制程产生的“中水”回收,以有效控制对外污水排放量符合原核定排放执照排放标淮及排放量。当然,中水处理设施的增加,也将增加成本的支出及负担。

7月,曾报道,国内PCB大厂因环保问题与铜等原物料(覆铜板、铜箔片)上涨,导致成本提高,于是便出现集体涨价潮,自7月起,包括欧姆威电子、建滔集团等PCB厂均发布涨价通知;至于台厂端,据业者透露,目前闲置产能还很多,现阶段想跟着涨价并不容易。

首先就原物料部分的涨价,以铜价最受关注,铜价的上扬,明显提高了铜箔基板厂与PCB厂商的成本。据业界统计,PCB原材料的成本占比为33%,其中,厚铜用铜箔基板原材料成本占比18%-20%,此外,铜箔占整体厚铜铜箔基板成本的30%。

另外,近年来国内市场环保意识加强,从2017年年底的江苏昆山限排,到珠海、上海限排,再到深圳严查等,基于PCB产业的污水排放问题,现阶段PCB厂,不论台资、陆资,甚至外资,都是大陆地区不受欢迎产业,为此,PCB业者除了面临成本持续上扬的压力外,产能也得不断缩减,甚至最终得面临出走的压力。

PCB产业在内有原物料成本提高压力,外有环保议题导致产能受限的问题困扰后,已经开始有国内PCB企业自7月起通知客户涨价。至于台厂部分,受限于需求不理想,至今限制产能依旧不少,加上今年第二季度铜箔基板厂涨价态势并不明显,为此,业者认为现阶段涨价的难度太高。

对于涨价消息,据手机报在线从业界了解到,基本上涨价的原因主要在于:原材料的上涨,环保部门的限排。

此外,8月初,深圳市人居委员会发布关于《关于不再受理严控废物处理行政许可事项申请的通告》,通告表示,根据广东省人民政府令第242号公布的《广东省人民政府关于废止和修改部分省政府规章的决定》,从2017年7月20日起《广东省严控废物处理行政许可实施办法》正式废止,严控废物名录和严控废物处理行政许可事项正式取消。我委自广东省人民政府令第242号生效之日起,不再受理严控废物处理许可事项申请。

2、PCB需求旺盛:产业链集体受益

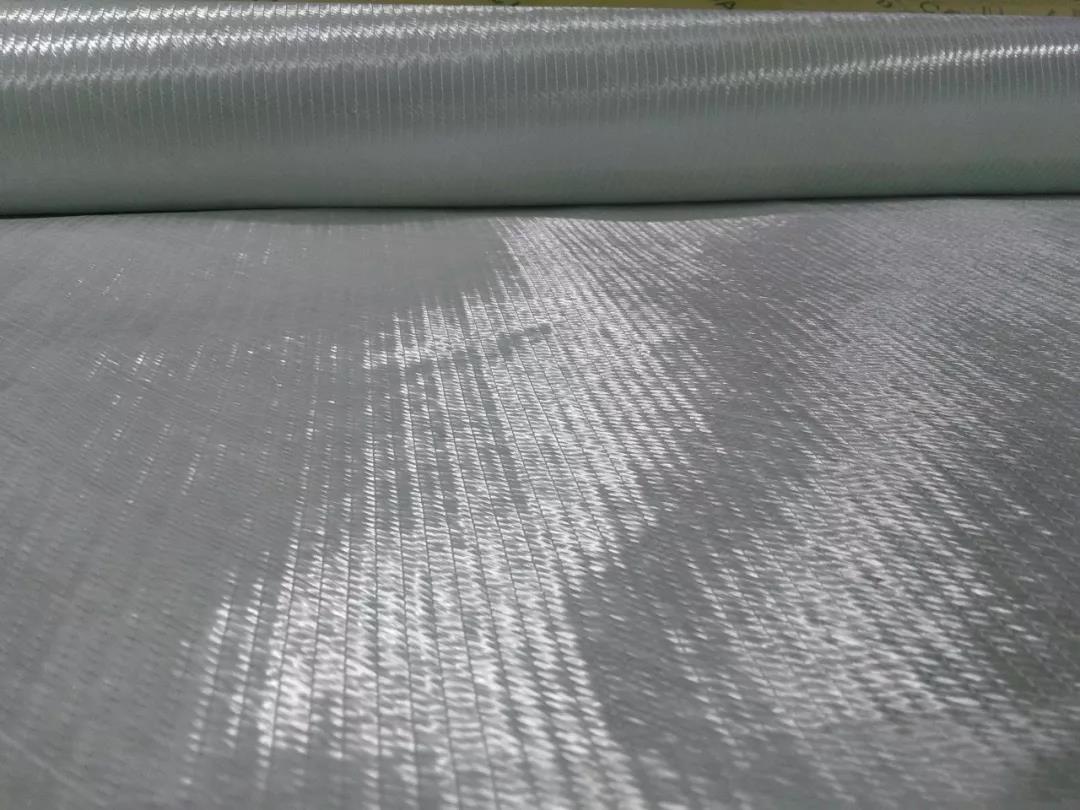

据了解,PCB产业下半年进入市场需求旺季,但第三季度先看到走强的是上游铜箔、玻纤布及铜箔基板需求,尤其是目前玻纤布厂仍有原料玻纤纱供给吃紧的困境,产品涨势一触即发;铜箔厂则因电动车锂电池及PCB厂对铜箔需求加速上升,形成市场需求的荣景。

铜箔厂金居开发总经理李思贤指出,金居今年第二季度加工费维持与第一季度的水淮,第三季度进入PCB旺季,在市场需求涌现下,加工费将维持稳定水淮,有利推升第三季度获利。

至于玻纤布供应方面,去年第四季度至今一直呈现原料玻纤纱供给吃紧的局面,这种现象到目前为止依然无法改善,第二季度市场淡季中,电子级玻纤布价格没有强力的涨势,但包括富乔及德宏均看好第三季度旺季效应,将可推升需求稳定向上,并带动价格上扬。

富乔去年汽车板应用占45%,出货比重第一,随着汽车电子程度加深,汽车应用比重将持续增加,富乔在东莞投资16.5亿元新台币设置360台织布机,产能将在2019年第一季度全数开出,锁定在汽车和伺服器应用市场。

至于PCB全制程厂,第三季度是旺季开端,第四季度才是全年最旺的一季,相对来看,苹果的iPhone 8、iPhone X去年起改采类载板(SLP)设计,包括欣兴、华通及臻鼎均为供应商,今年第2年为苹果生产,良率应可大幅提升,第三季度有助于对获利的挹注,但由于类载板耗用过多中间制程,形成HDI的产能排挤;法人看好健鼎去年扩充增加每月60万平方尺,将足以拿下HDI板的订单。

至于PCB设备部分,第三季度原即为交机旺季,AOI设备厂牧德月营收在连续13个月创高后,总经理陈复生对第三季度景气仍表乐观;迅得、群翊第三季度分别有对半导体、软板厂嘉联益观音新厂的交机潮,将明显提升其业绩。

PCB上游原物料厂包括联茂、台虹、富乔等在中国大陆新增的扩厂方案,投资规模都在10亿元新台币起跳,主要目的都以新产能满足高频、高速、符安规认证等高阶电子材料为需求,新产能将在2019年投产,各厂看上包含汽车、5G通讯与云端储存伺服器等需求,背后最大的推动来自于“2025中国制造”内需趋势。

此外,由于美中贸易战延烧,国内已意识到包括手机芯片、高阶电子材料等,都不能掌握在外国人手上,因此推动高阶电子材料中国在地化生产计划,这样的投资与“2025中国制造”的趋势相符,以在地化生产取代进口,有助充分掌握国内庞大市场商机。

在这些厂商中,CCL厂联茂电子投资手笔最大,在江西投资高达18亿元进行扩产,扩充产能以对应5G、电动汽车与物联网带动高频材料需求的成长,新产能将在明年中开出。车用PCB市场成长趋势成形,各PCB业者多积极朝该方向发展,不过今年包括新台币升值及被动元件缺料两大障碍,让各厂为此大为伤神。

台虹中国大陆客户占FCCL营收高达4成,在江苏省南通市如东县投资10亿元设立新厂,预计2019年第一季度完工,明年第二季度可望投产贡献营收,台虹新厂主要也是因应软板应用如汽车电子需求上升,促使台虹积极投资南通建立新产能。

汽车板市场稳定成长并被看好,纵有短期的原物料上涨、新台币升值等障碍,但业内PCB厂依然没有放弃。业界人士认为,汽车电子板需求向上,主要在车辆电子化程度加深,加上车用电子辅助侦测系统,如车用雷达、先进驾驶辅助系统渗透率提高中,敬鹏已获全球汽车板13%市占率,另外PCB业者也全力争取获客户认证,松上电子即宣布取得Tier1汽车电子系统厂认证,加上内地电动车市场需求上扬,松上今年PCB业务将有双位数的成长。

志超2015年以2.57亿元买下在台湾高雄的日立化成PCB厂并独立为志昱科技,让志超进一步大举切入汽车板的市场,志昱近期也透过现金增资、取得设备,准备在原有的市场基础下,在汽车板市场迈开大步,可望弥补目前NB板业务成长停滞情形。

3、5G加速到来:或引发PCB原材料产业链洗牌

此外,在智能手机等消费类电子市场,随着技术的升级,也对PCB提出了新的需求,而到了2018年5G商用上市以后,将会引发一波PCB原物料供应链重新洗牌。

嘉联益今年传接获苹果iPhone软板天线订单,促使其股价短期内波段涨幅高达7成,嘉联益也想透过此产品生产把握翻身机会,紧接切入5G通讯软板的庞大市场需求;市场因此关注,嘉联益采用特殊液晶材料(LCP)基材生产软板天线,其基材到底是由哪家供应商所提供?

据查证结果,嘉联益LCP基材并非来自目前上市柜FCCL厂,而是与嘉联益新厂同样设立于桃园观音的佳胜科技,佳胜一直是嘉联益及日系软板大厂旗胜的供应商,但嘉联益运用软板天线LCP基材,面对高频、高速、阻抗值等需求,嘉联益也需重新指定规格,才能满足软板天线制作所需。

据悉,软板天线并非新技术,过去苹果iPhone产品也曾采用过,只是在无线通讯产品演化由3G到4G,甚至即将登场的5G通讯,对产品规格要求更加严苛,借由软板天线才能因应更高频、高速传输的需求。

嘉联益采用LCP基材生产软板天线只是一个例子,其他PCB软硬板上游原材料厂,如玻纤布厂富乔、铜箔厂金居、荣科、FCCL厂台燿、联茂,甚至台虹等也都在设法切入5G通信领域原材料需求。

台虹并无切入LCP材料市场,而是以生产具价格竞争优势的异质PI(Modify PI)基材为主,预计明年起将大举抢攻非苹手机阵营市场。台燿则是采取与日本日立化成合作的方式,在台另辟生产线开发运用于车用雷达及高频高速通讯用铜箔基板产品,预计今年底进入量产。

全球的高速、高速5G通信时代进入倒数计时阶段,头端设备厂、终端手持装置厂无不倾全力争夺商机,甚至在5G通信时代的市场需求改变,极可能引爆原物料供应链的一场大洗牌,PCB上游厂商所进行的积极作为,其意义也在防止本身面临产品快速世代交替前进中,无法跟上产业趋势脚步而遭淘汰的压力。

从目前环保政策来看,无疑会对众多制造业中小企业造成严重的影响,甚至是停产关闭,但是,从中国制造业来看,这是一个必然将要面临的过程。在这轮洗牌中,不少企业将会被迫出局,对于大型企业而言可以说是利好消息。环保政策的强压之下,注定会有更多的企业出局,产能的集中化趋势也将进一步提升,有利于龙头企业受益。

尤其是车载市场和5G到来以后,这种格局,龙头企业的优势将会发挥更大的作用。