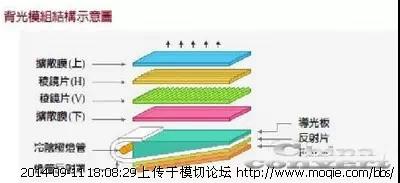

平板显示用光学膜主要包括反射膜、扩散膜、增光膜,用于液晶显示屏后的背光模组中,作为增强显示效果的部件。其材质主要为PET、PP、PC等,工艺涉及双向拉伸、复合、涂布等。

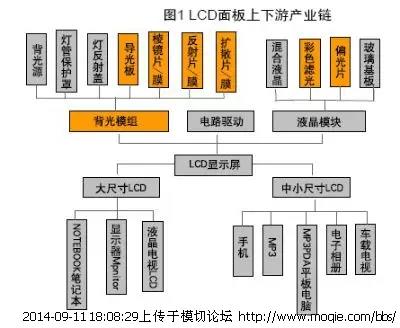

从下图LCD面板上下游产业链可以看出,光学膜在平板产业中应用广泛。

下图为液晶面板的成本构成,从中可以看出,背光模组和偏光片二者合计占有26%,约占液晶面板成本的1/4,而光学膜在背光模组成本中占据了62%;TAC膜和PVA膜占据偏光片总成本了90%以上。可见,光学膜在平板显示产业的重要地位。

当前,光学基膜为全球垄断生产,国内进口依存度较高。目前,全球光学基膜基本由国外大公司生产,尤其是高档光学基膜产品的国际、国内市场,几乎都被日本的东丽、美国3M、三菱和韩国的SKC等公司的产品垄断。目前国内70%的背光模组厂商大多使用上述企业的产品。在偏光片所需的各膜层中,TAC膜和PVA膜是最主要的膜层,分别占到偏光片原材料成本的54%和17%,两种膜材料合计占偏光片成本的75%左右。而TAC 膜全球主要由日企厂商供应,富士写真和柯尼卡美能达两家日企。

全球市占率分别为70%和20%,两者几乎占据全球TAC 膜市场约90%的份额。德国、台湾厂商包括国内的乐凯也在做TAC膜,但出货量很少。而日企可乐丽则占据了全球PVA膜市场65%。另外在偏光片的其它原材料膜层方面,日本也居于垄断地位,例如,90%以上的AG膜(防眩层)市场由日本电工和大日本印刷占据。

从全球LCD背光模组用光学膜需求量来分析,2011年全产能约12万吨,2013年为23万吨,2014年为29万吨,到了2016年将达到36万吨。据专家预测,未来3年,全球平板显示产业对光学级聚酯基膜的年需求量将达到30万吨以上。

据DisplaySearch预测2012~2015年全球LCD面板出货量仍将保持8~10%的增速,基于我国旺盛LCD需求以及显著成本优势,LCD面板产能逐渐向我国转移。光学膜使用总面积约为LCD面板面积的15~20倍,2013年我国国产化光学膜程度不10%,“十二五” 期间,国内不同用途的光学薄膜年需求量在20亿平方米以上。未来受益于下游行业转移及进口替代空间巨大,我国光学膜行业迎来快速发展机遇。如下图所示

未来,国内包括液晶电视在内的电子产品未来将继续保持快速增长,而目前国内的光学膜产能极小,光学膜项目对下游液晶显示器材行业的国产化水平提升有着积极作用。

本土光学膜进口替代势在必行。面板行业由“规模竞争”转向“成本竞争”,国内光学膜进口替代势在必行。其势成有三:

第一、全球面板市场已显现需求疲态,价格呈走低之势,各面板巨头迫于成本压力以及抢占国内市场份额考量,加速了面板产能向国内转移。

第二、随着国内面板产能的不断开出,国内面板市场逐步转向买方市场,面板行业竞争规则由“规模竞争”转变为“成本竞争”。

第三、光学膜是占面板原材料比重较大的领域,长期由日美系企业把控。面板厂商在竞争中为取得成本优势需要降低光学膜采购成本,面板厂本土化采购要求给国内光学薄膜行业带来难得的进口替代的机遇,行业即将迎来黄金发展期。

反射膜,中大尺寸显示市场主流应用反射膜为双向拉伸工艺生产PET发泡材质反射片。贴合工艺生产的反射膜虽然价格较高,但基于其良好的加工性能、光学性能,目前仍占有一席之地。三菱PP材质反射膜由于期在中小尺寸显示市场的卓越光学性能,基本统领中小尺寸显示市场,PC反射膜应用尚未打开。杜邦的ACR, 3M的ESP因为材质、工艺不同于下表中列出的四种,不做讨论。

下表为反射膜不同材质,工艺,优缺点对比,以及代表厂家

我国反射膜市场情况如下图

扩散膜

扩散膜已经成为市场红海市场,技术上已无先进性可言,单个产品的主要卖点就是价格和品质稳定性。顺应国内cost-down的大趋势,国内厂家如东旭成、乐凯、康得新、斯迪克、凯鑫森的188um典型产品的价格已经到了¥10/m2以下,接近单个产品的成本价。激智由于上市因素考虑价格跟进缓慢,因为被抢了一部分的白牌市场。而仍不断有涂布厂进入到涂布光学膜的市场(扩散、增光)。

国内第一大厂激智目前出货量为300-400万平方米/月;东旭成为80-100万平方米/月。

国外品牌仍占据国内一线品牌部分份额,例如惠和、SKC、新和;这些厂家占据国内平板显示市场,如三星、LG、夏普、Amtran、Vestel、Wistron等的绝大部分份额。国内厂家如激智、乐凯、东旭成已经导入国外厂家,但订单不多。

扩散膜有涂布工艺法及内添加双向拉伸法(产品另一种叫法叫雾化膜),内添加双向拉伸法的产品由于性能限制,只能应用于较狭窄的市场。主流是涂布工艺法。

增光膜

增光膜分为纯棱镜膜、microlens以及复合膜。国内厂家如康得新、华威、斯迪克、菲斯特等已占据国内市场一定份额。

在复合膜及microlens部分,国内厂家康得新做得最好;纯棱镜国内厂家都差不多;激智2013年年底量产增光膜

增光膜发展趋势是复合化,复合膜的优势在于用一张膜的功能取代了两张,同时售价低于两张膜之和。

国内市场上主流增光膜厂家有康得新、华威、斯迪克、东旭成、SKC、迎辉、友辉、嘉威、长兴、LGE、新和、Kolon、Mntech、第一毛强、3M(DBEF)等。

增光膜市场基本由台系、韩系、中系厂家占据;但主流厂家为台系、韩系,中系厂家在这个产品的功能提升上仍需努力。

光学膜市场趋势

薄型化,单张膜片的厚度尽量薄,一是降低成本,二是适应消费电子产品轻薄化趋势。

复合化,用一张薄膜的功能来代替多张薄膜。

配套化,无论反射膜,扩散膜,或增光膜,单独做一种产品的比较优势越来越小。从厂家自身出发,配套可增加比较优势;从客户角度出发,可减少供应商数量,降低导入成本。

垂直化,原材料厂商切入到下游市场,减少中间环节。

国家政策支持光学膜产业发展

随着国内平板显示产业的迅猛发展,在完善提升平板显示产业链方面,LCD光学膜原材料越来越受到国家和政府的重视。由于核心技术、专利等因素,企业在发展光学膜方面困难重重。但由于光学膜在市场中需求量巨大,又被外企垄断,为下游企业造成不必要的成本负担。光学膜进口替代空间较大,这也是国家政策支持光学膜产业发展的必要条件。

中国塑料协会发布的《中国聚酯薄膜行业三年发展振兴规划(2009年~2011年)》明确提出,将配套应用在液晶显示器材行业的光学聚酯薄膜、太阳能领域的聚酯薄膜、电子材料用聚酯薄膜作为未来产业的发展重点。

新材料产业作为战略性新兴产业的重要组成部分,中国将重点发展高性能膜材料专项工程,实现光学聚酯膜等自主化生产、提高自给率。到“十二五”计划结束,也就是到2015年为止,我国新材料产业规模将达到2万亿元,年均增长率超过25%。而高性能膜材料就是其中一项重要的分支,受到相当的重视。

为此,《规划》提出:建立起具备一定自主创新能力、规模较大、产业配套齐全的新材料产业体系,突破一批国家建设急需、引领未来发展的关键材料和技术,培育一批创新能力强、具有核心竞争力的骨干企业,形成一批布局合理、特色鲜明、产业集聚的新材料产业基地。到2020年,主要产品能够满足国民经济和国防建设的需要,部分达到世界领先水平,材料工业升级换代取得显著成效,初步实现材料大国向材料强国的战略转变。现时许多上游材料都只能从海外采购,最近几年京东方、盛波光电、三利谱扥等本土企业一直在力推上游产业链国产化,在同等品质下,会优先使用本土生产的产品。十二五期间,我国将重点发展高性能膜材料更加扶持国内上游供应商。