2020年一季度,在疫情导致的消费电子产业一片惨淡中,一家供应商逆势增长了近5成。

4月21日,歌尔股份公布一季报,营收达到351.48亿元,同比增长47.99%,净利同样增长了近5成。经营活动产生的现金流量净额为54.51亿元,增幅高达139.48%。

“主要系公司智能无线耳机产品收入增长”,这是歌尔股份对此次业绩增长的解读。当下,在TWS的一阵热潮中,这家原来主要为iPhone提供声学元件、生产苹果耳机的知名声学供应商成为受益者——很难让人想到,仅在2年前,它才刚刚经历了自己经营史上的最大滑铁卢。

在2018年结束时,歌尔股份的市值一泻千里,蒸发超过60%,营收、净利润双双下滑。那是歌尔在整整10年的快速增长后,首次遭遇困境,一时间,“尴尬的巨头”、“腰斩”、“过冬”等用语纷纷扑来。

歌尔股份2018年股价走势

那几乎是无妄之灾。时年秋天,苹果发布了iPhone Xs系列,这款从外观到功能都几乎与前代一模一样的手机,在市场上遭到了前所未有的冷遇,发布当月在中国市场仅销售50余万台。

2个月后,苹果宣布今后不再财报中公布iPhone销量,理由是更“注重体验”,但在销量惨淡时做出如此抉择,仍有欲盖弥彰之嫌。

iPhone销量遇冷,效应直接传递至供应链上游,几乎所有“苹果概念股”都同时遭到了业绩、股价双下跌的境遇。而对于歌尔股份来说,雪上加霜的是,同年,苹果将部分订单分给了另一家声学供应商立讯精密,这无疑对歌尔业绩“再插一刀”。

再往回倒退十余年,智能手机等消费电子产品飞速增长,也带动了其背后产业链同样快速成长,也造就了一批供应链中的“巨头”,例如歌尔股份被称为“声学巨头”,还有“光学巨头”欧菲光、“天线巨头”硕贝德和信维通信等等,不一而足。

但由于高度依赖下游客户,供应链的“巨头们”处境也更为被动。无论是整个市场的下滑,还是某个头部客户的订单转移、技术迭代,都可能使手机供应商企业从顶峰跌落,甚至被逐渐淘汰。

尤其在今天,当手机市场正在大概率进入连续下滑的第5年,而5G正在全球市场快速铺开时,新技术快速迭代,无数手机供应商正面临前所未有的窘境和挑战。

“如何破局”已成为摆在他们面前的沉重课题。

供应商们的滑铁卢

歌尔股份在2018年经历的困境,无数供应商都曾经历。

苹果将订单分给立讯精密时,受伤的不止是歌尔股份,还有与其体量相当、同为“声学巨头”的瑞声科技。那时,苹果是瑞声科技的最大客户,瑞声科技有超过四分之一的营收来自这家大巨头,是妥妥的“苹果概念股”。

正是藉由这一身份,瑞声科技一度风光无限,不仅连续多年业绩股价齐涨,还在2016年入选恒生指数,成为代表香港主流市场的50只成分股之一,并在在2016年至2018年被《福布斯》杂志评为亚洲上市公司50强。

但2018年苹果的业绩下滑和订单转移改变了一切。

当时,瑞声科技的全年营收下滑14.1%至181.31亿元,毛利、净利同时下滑约四分之一。这是瑞声科技在连续8年增长后的首次下跌,当时,瑞声科技将其原因归咎为“受全球智能手机出货量下滑及技术创新速度放缓的影响。”

以转移订单来制衡供应商,几乎已经是苹果的常规操作之一。很多年前,苹果的声学供应商主要聚集在台湾,为了分担风险,才将订单逐渐转移至大陆厂商,在那一波转移中,瑞声科技和歌尔股份的角色是“受益者”。如今,当两者体量已堪称庞大时,为了规避风险,苹果再一次采取了同样的策略。

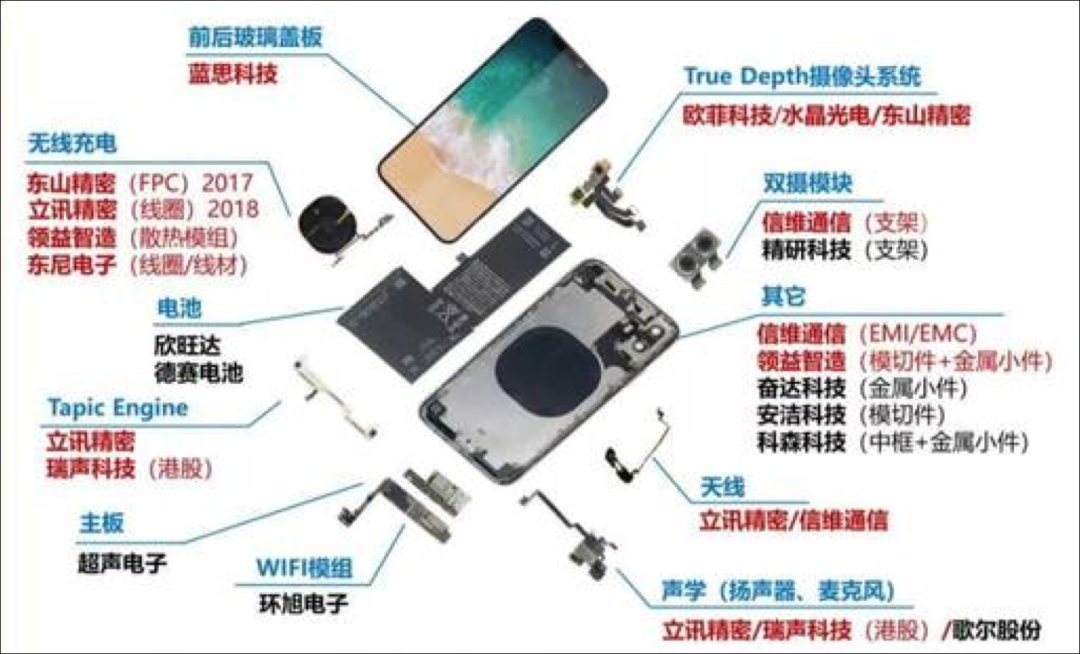

iPhone核心供应商示意图

作为一家营收达到数千亿美元的巨头,苹果的一举一动,对上游供应商的影响都是致命的。这些转移不仅仅是因分散风险或苹果业绩下滑时发生,在多年前的上升期内,苹果也会因为技术迭代等原因更换供应商,让一些正在巅峰期的企业,瞬间摔至谷底。

在10年前,一家最早进入触摸屏产业的供应商莱宝高科,间接与苹果“攀上关系”。当时,莱宝高科为台湾的宸鸿科技提供显示材料,而后者则直接为iPhone和iPad提供触摸屏面板,有六成营收来自苹果。

通过两层关系,莱宝高科在2010年即被视为“苹果概念股”,这一光环加身,公司立时地位猛增,在5个月内股价暴涨三倍半,不仅是牛股,甚至可谓妖股。不仅是股价,在那一年,莱宝高科的业绩也迎来涨幅的巅峰,营收接近翻倍,利润翻了两倍。

可惜的是,好景不长。

一些数码爱好者或许还记得,从iPhone 4到iPhone 5,苹果将触控屏技术升级为“In-Cell”全贴合面板,简单来说,即在原来的面板技术中减少一层玻璃,让显示效果更清晰、也使面板更为轻薄。

这场对于消费者来说甘之如饴的技术变革,成为莱宝科技的晴天霹雳。由于宸鸿科技在in-cell技术上并不具备优势,在生产iPhone 5时,苹果将供应商转移至日韩企业,宸鸿科技与更上游的莱宝高科一起被抛弃了。

这对于他们来说几乎是致命性的打击。实体生产工厂的固定成本极高,订单下滑意味着开工率不足、产品成本大幅飙升,不仅营业额下滑,而且利润更是被挤压至极致——直到今天,也就是这场滑铁卢发生的7年之后,莱宝高科的净利润仍未达到当年水平。

莱宝高科在2010年股价飙升后骤降

当然,手机技术、趋势的变迁,不仅发生在iPhone上,也在整个手机行业中。

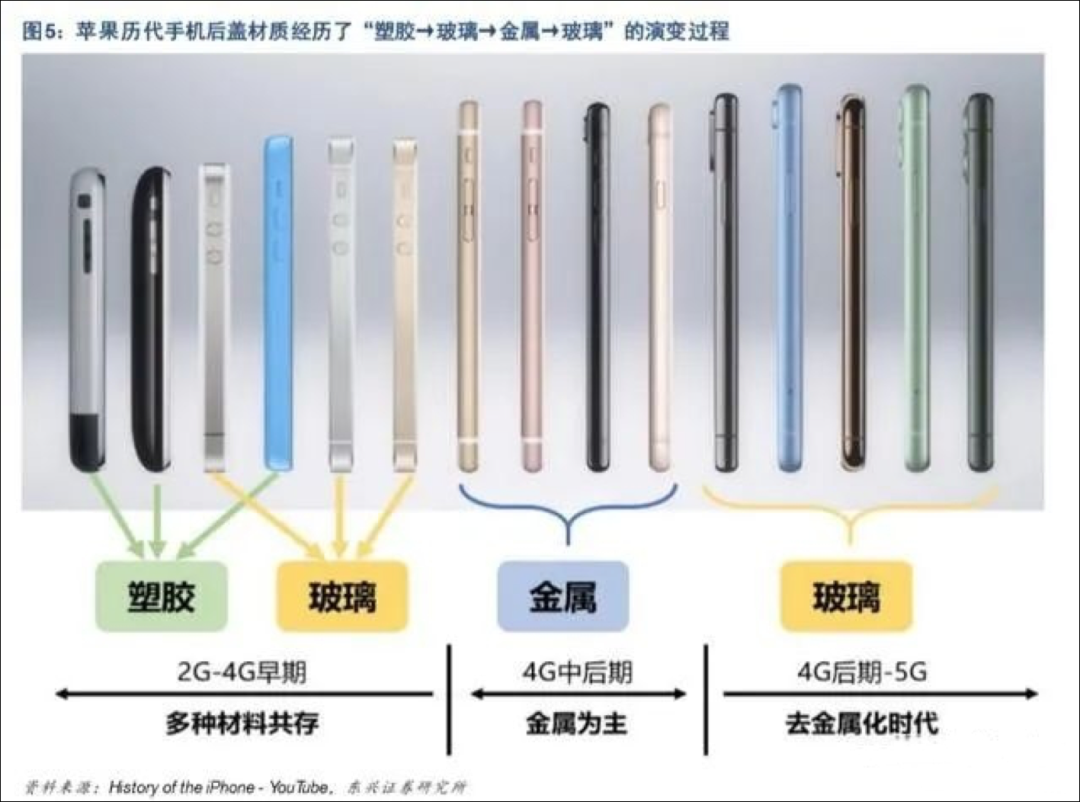

过去10年中行业津津乐道的变化,例如LCD屏幕转换为OLED屏幕、塑料背板升级为金属背板、玻璃背板成为主流,都对手机供应商们产生着各种程度的影响,有的因此受捧,有些因此衰落。

智能手机诞生以来,一项最直观的材料变迁,是高端旗舰手机的背壳材料先由塑料转向金属、再从金属转为3D玻璃和陶瓷。

在第一次转换中,以塑料背壳为主业的华为、中兴一级供应商福昌电子,因缺少金属背壳生产线,最终导致资金链断裂,以倒闭收场。

而从金属向玻璃、陶瓷的转换,也正在为曾在上一轮转换中受益的金属背壳供应商们带来麻烦。以长盈精密为例,在2017、2018年,这家为苹果、OPPO、vivo等公司提供手机金属背壳的公司遭遇业绩拐点,先是利润下滑,随后进入了营收滞涨期。

有时,手机某些技术的进步,会间接导致另一些供应链产品的衰退。例如手机的充电速度正在日益增长,从最初的10W升至如今最高的65W,甚至100W充电速率也在研发中,而这直接影响了移动电源的销售。

近年为小米、华为、vivo等品牌生产充电器的奥海科技,近期正在冲刺科创板上市,其招股书显示,移动电源销售额正在连续数年下滑,在2016年,这部分曾为公司贡献1.27亿元,但到了2019年上半年,其营收已下滑至0.45亿元。同时,在手机竞争日益加剧的情况下,奥海科技的盈利能力也大打折扣,毛利率从2016年至2018年连续下滑。

转型与多元化的自救

在这样危险且随时变化的环境中,供应商积极自救几乎已经是一种本能。

处在行业上游的积极一面是,尽管供应商们备受下游客户左右,但每家企业的元器件也不仅仅适用于手机这一单类产品。相反,只要稍加转型和布局,这些零件可以应用于更广阔的终端范畴,例如耳机、VR/AR、无人机、乃至新能源汽车。

因此,不少态度积极的供应商,早在危险来临之前,便已开始了多元化的业务布局。

在歌尔遭遇苹果危机的5年前,也就是2013年,这家公司开始向可穿戴设备业务布局,研究TWS耳机(真无线蓝牙耳机)的整机设计组装和核心声学元件。

事实证明,这是一步妙棋。

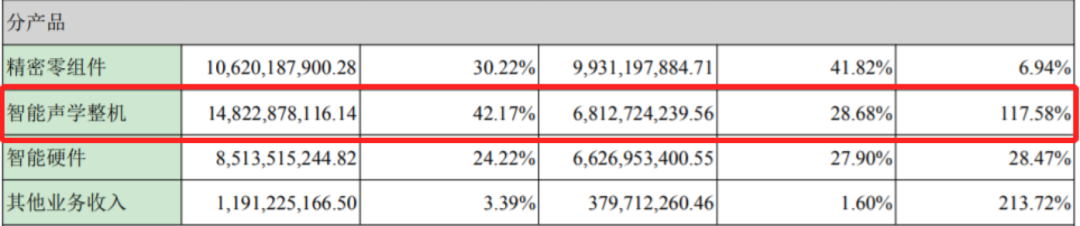

业绩最惨淡的2018年,歌尔对主营业务进行了重新分类,包括精密零组件、智能声学整机和智能硬件三大业务。精密零组件即为手机等消费电子产品提供声学零组件,“智能声学整机”,简单理解即为各类耳机,也包括越来越火的TWS耳机。

但这次调整的效果并没有立时显现,在苹果将包括Airpods的订单分给立讯精密时,歌尔甚至未能进入当年的核心产品声学名单——这也是彼时舆论看衰歌尔的另一个原因。

但转折随即出现在次年。苹果在2019年10月发布了AirPods Pro,这款定价高达1999元的降噪TWS耳机甚至比此前两代千元级的AirPods更加火爆。随后短短三个月,共有近6000万Airpods被出售,占市场出货量的54%。面对海量生产需求,苹果需要更多产能,由此,歌尔再次成为Airpods的核心供应商之一,搭上了这趟“顺风车”。

2019年又被称为TWS爆发元年——经过2016至2018年连续三年超过50%的年复合增长速度之后,TWS增速非但没有放缓,反而在这一年达到飞跃,销量增幅高达124.79%,共计销售1.08亿副。市调机构Counterpoint Research乐观地预测,在2020年,TWS销量将继续跳涨至2.3亿部。

这不再是苹果一家的游戏。几乎所有消费电子终端品牌都在向TWS迈进。华为在2019年初宣布了全场景战略,随即推出多款手机之外的消费电子产品,也包括TWS耳机华为Freebuds和荣耀FlyPods。

目前,歌尔是华为Freebuds的独家供应商。由于歌尔为华为的代工模式是ODM/JDM,综合毛利率大约为20%,比苹果AirPods来料加工OEM生产模式的毛利率高出约10%,因而,歌尔不仅由此分摊了订单风险,也在改善着其利润空间。

据歌尔股份2019年年报显示,从2018年到2019年,代表耳机的“智能声学”收入增长了117%,首次超过“精密零组件”,成为这家声学巨头为收入贡献最多的一项业务。

歌尔股份2019年报 智能声学业务表现亮眼

值得一提的是,歌尔的第三项业务“智能硬件”,是以VR/AR等设备为主,也是华为VR眼镜的独家供应商,2019年,该业务也实现了28.5%的收入增长。

在拐点之前,歌尔有着将近10年的顺风顺水,允许公司充分思考未来方向;但对于在2年内便大起大落的莱宝高科来说,2012年即被苹果“抛弃”,其后进入了漫长的低谷期。

此前有消息传出这家公司在进行并购重组,但一波三折,最终以失败告终。在2015年,莱宝高科宣布放弃小尺寸OGS产线,逐渐淡出手机供应商市场,将目光转移至中大尺寸触摸屏市场。

2018年,莱宝高科开始向华为批量供应中大尺寸电容式触摸屏,伴随着最近几年笔记本电脑屏幕和车载屏幕“触摸化”趋势,最终逐渐走出低谷,利润再次呈现增长。

在交出2019年营收增长8.74%、净利增长25.33%的成绩时,莱宝高科回应投资者关于转型的问题称,手机触摸屏市场虽然空间大,但需求波动变化大,导致库存风险巨大,笔记本市场空间相对较小,但需求稳定、风险低,公司目前已逐步转型为“笔记本电脑用触摸屏细分市场龙头厂商”。

包括歌尔、莱宝在内,纵观手机产业链供应商们的转型与多元化业务拓展,无外乎三类:

一是转向其他消费电子产品,例如歌尔的TWS、莱宝的笔记本电脑等;其二是向手机的新趋势靠拢,由于5G到来,手机对背壳材料、散热、电感、天线等零件,均发生了量与类型的变化,紧跟这一趋势,同样可避免需求下滑;其三则是向新能源汽车发展,例如欣旺达、长盈精密等企业,近年来均有类似趋势。

警惕多元化风险

机遇也总是伴随着风险,在手机供应商中,这一道理同样适用。

转型对于所有公司都是一种考验:对未来趋势的判断,对企业运营的灵活掌握、多元化业务的整合能力等等。

多元化是一种“跨界”,也就意味着新技术和新产品,如果想避开漫长的研发过程,收购、并购重组、合资几乎是供应商们最合适的转型方式。但显然,企业间的合作融合都并非易事。

即使是正在TWS风口上的歌尔股份,在2019年希望对美国MACOM旗下公司MACOM HK发起收购时,最终也以失败告终。

MACOM HK从事射频芯片及模组,这不仅是国内消费电子产业中的一块短板,而且伴随着5G时代到来,射频前端技术变得更加复杂、需求增大,无疑是一个将处于高速增长的市场。

对于歌尔来说,收购MACOM HK是一次比TWS更“跨界”的尝试,如果成功,公司主营业务将不仅限于声学,而是扩展至更多领域,还可以进一步分散风险、挖掘增长空间。

对于收购失败,歌尔对此解释为“受市场环境影响”,而一些半导体行业人士则表示,由于射频芯片难度高,属于通信基础建设,因此跨国收购极易被叫停。

歌尔并非个案。3年前,在手机背壳“去金属化”趋势开始不久,以此为主业的长盈精密就公开宣布了一项投资总额高达87亿元人民币的新计划:与三环集团签署合作协议,合资成立陶瓷外观件及模组领域公司。

此前,从iPhone 5开始,苹果将背壳素材更换为金属材质,这一模式整整维持了5代iPhone,但金属背壳一直存在信号问题。

当时为了避免金属背壳影响信号,苹果甚至在背部镶嵌了注塑的“天线条”,也被不少用户吐槽为“白条”。随着5G时代的到来,手机天线数量增加、无线频段愈加复杂,金属背壳的实用性更差,手机外壳“去金属化”已成定势。而后,陶瓷和3D玻璃被认定是取代金属背壳的新趋势。

在“去金属化”趋势下,长盈精密不想重蹈福昌电子覆辙,决定跟随新领域。然而,在2017年2月与三环集团签署协议后,当年7月,双方表示对出资时间进行调整,各方均未实际出资,再过2个月,合作被宣告终止。

关于终止的原因,业内普遍认为是长盈精密“选错了方向”,尽管在“去金属化”中,陶瓷和玻璃同被认定为取代者,但随着几代旗舰机更迭,主流的背壳材料被逐渐确定为3D玻璃,而非陶瓷。在长盈精密对“合作终止”的解释中,也提到了,“难以适应手机市场的快速变化”一点。

合资失败的情况下,长盈精密无疑需要承受着未能及时转型带来的阵痛,次年,其进入业绩滞涨,且利润大举下滑。

目前,长盈精密正在将新能源汽车作为下一个转型方向,公司表示,希望新开拓的机器人业务能为公司带来一半营收,降低对消费电子的依赖。不过从长盈精密2019年的业绩来看,与这一期待仍尚有距离。

多元化的风险不仅仅体现在新业务上,更有甚者会对主营业务产生反噬,导致赔了夫人又折兵。

在手机产业链中,常常被提及的一个失败案例是天线供应商硕贝德的多元化战略。过去7年中,硕贝德试图向天线之外的领域扩张,可惜的是,无论是2013年时投资的芯片封装企业科阳光电,还是2016年以7650万元收购的手机壳生产商深圳璇瑰,进展都异常困难。2018年,随着深圳璇瑰的亏损不断扩大,甚至开始资不抵债,随即被硕贝德出售。

在开启多元之前,硕贝德与另一家天线供应商信维通信的营收处于同一层级,被称为“天线双巨头”,业绩相当。但数年过去,专注在天线领域的信维通信在2019年的营收已增长至50亿上,硕贝德却仅为其三分之一,几近滞涨。

这是供应商们的一个悖论。处于消费电子行业中,当自身不变,行业生变,则极易被淘汰;但自身积极求变,也同样是充斥着风险与挑战。

在快速发展的智能设备市场中,只有随时保持着对市场的洞察和企业调整的灵活性,才能面对一波波的技术迭代与变迁。

在5G与4G交叠的今天,行业的变局势必会对供应商们形成更多冲击,谁将继续坐稳“巨头”之位,谁将顺势而起,谁又将被时代淘汰?还需要时间来给出答案。

来源:全天候科技 ,作者全天候科技