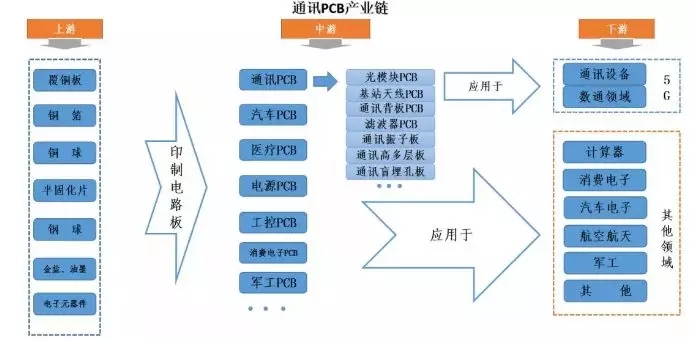

PCB,中文名俗称印刷线路板,是电子系统产品之母,涵盖的领域包括5G、云计算、消费电子、汽车、军工、航天航空等等。

产业链上游是PCB原材料,包括覆铜板、铜箔、铜球、半固化片等基材。以深南电路为例,历年做为PCB厂商,原材料成本要占营业收入40%以上。原材料是对PCB企业毛利空间影响最大的一部分。原材料当中,覆铜板、半固化片的采购占原材料成本50%左右,是PCB的最直接上游。

目前,在覆铜板领域,世界排名第一的是港股上市的建滔集团,排名第二的是生益科技。目前,中国大陆覆铜板产值已经高达全球产值的65%,不过高附加值的特殊材料覆铜板被罗杰斯、泰康利、松下等外资厂垄断。

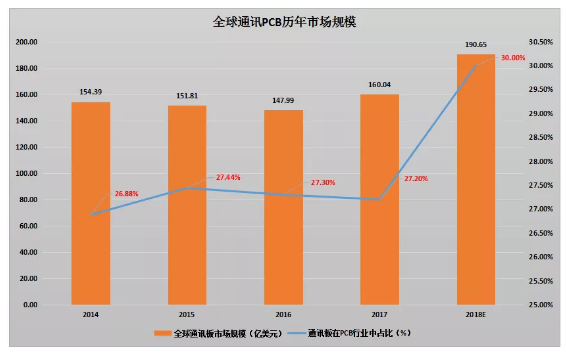

产业链中游,包括各种通讯PCB、汽车PCB、医疗PCB、工控PCB、军工PCB等。其中,通讯PCB占据总PCB市场规模的30%左右。

通讯PCB又可以细分成不同的类型,包括光模块、基站天线、滤波器、振子板等。据悉,2018年全球通讯PCB的市场规模为190.65亿美元,而基站PCB的市场份额在50-90亿元,占PCB总产值的5-10%。

产业链下游,从产值看,目前PCB在通信、计算机(IDC)等传统的电工电气绝缘系统领域应用量最大。根据WECC数据,PCB近年的应用领域以通信占比最大,超过3成。

增量市场方面,PCB在交通运输(新能源车、智能驾驶)、医疗以及航空航天领域的产值也在日益增加。

据Prismark预计,2017年到2022年,通信和汽车电子有望取代消费电子,成为驱动全球PCB行业发展的新动能,二者的CAGR5将分别达到3.66%和6.43%。

据N.T.Information统计,全球PCB厂商约2800家,其中产值超过1亿美元的共有116家,主要分布于美国、日本、韩国、中国大陆及台湾地区。

在中国,PCB的企业数量在1500家左右,其中有137家企业营收超过1亿元。数量分配来看,中国大陆有46家,占总数的40%,台湾有25家,占总数的22%。从产值上看,2017年全球PCB百强产值为581.8亿美元。其中,中国大陆产值123.84亿美元,占总产值的21.3%。

据Prismark数据,过去10年,中国大陆的PCB产值由2008年的150.37亿美元增加至2017年的297.32亿美元,年复合增长率为7.87%(全球CAGR为2.21%),增速明显高于全球。并且预计2017-2022年,中国地区的年复合增长率将超过3.7%,而美日欧等发达地区仅为1%左右。全球PCB的产能仍将进一步向中国集中。

整体看,未来几年,中国区PCB市场增速仅仅只有3.7%,看起来并不快,蛋糕并没有做得很大。但是,随着通讯以及汽车新周期的爆发,将有望取代消费电子。比如细分基站PCB领域,5G时代就可能比4G提升4倍以上的市场空间,该领域孕育着非常不错的投资机会。

去年6月,国家工信部正式颁发商用牌照,标志着5G建设比预期提前半年。因此,今年也被大家成为5G元年。5G相比4G,有低时延、高可靠、高密度三个明显的特征。正是如此,在基站PCB领域迎来了“量价齐升”的变局。

第一,基站数量提升。

从国内运营商公布的数据来看,2017年4G基站总数为328万,在2014/2015年建设高峰期新增量接近100万/年,未来两年新增4G基站数量逐步减少,届时4G基站总数接近400万。

根据测算国内5G基站将是4G基站的1.2-1.5倍,同时还要配套更多的小基站。预计2023年5G建设高峰期国内5G宏基站新增量将是15年4G建设高峰的1.5倍。

第二,技术难度提升,PCB价格提升。

5G需要电路板上的集成密度越来越高,对PCB的层数、面积、钻孔精度、布线等有更高要求。加之高频高速材料的应用比例,预计PCB产品单价会显著提升。

单个5G基站对PCB的使用量约为3.21㎡,是4G基站用量(1.825㎡)的1.76倍,同时由于5G通信的频率更高,对于PCB的性能需求更大,因此5G基站用PCB的单价要高于4G基站用PCB。综合看,5G时代单个PCB的价值量是是4G的3倍左右。

粗略估算,5G时代的PCB市场规模将是4G的4倍以上。增量蛋糕很大,里面的龙头企业将充分受益。