自年初以来偏光片市场供应持续偏紧,海外厂商调价动作频频。5月6日消息,为了应对偏光片供货紧张的局面,明基材料日前已经提高了其用于32英寸LCD面板的偏光片产品的报价,同时保持其三条偏光片生产线全部满负荷运转。

明基材料董事长ZC Chen指出,由于近年来大多数上游材料供应商对产能增长持保守态度,而中国大陆平板制造商一直在积极扩大产能,因此这一供应紧张趋势预计将持续到2019年甚至是2020年;与此同时,生产偏光片的关键材料,包括PET(聚酯)、保护膜、释放膜和PVA(聚乙烯醇)薄膜等都供不应求。

总部位于台湾的Cheng Mei Materials Technology则是唯一一家在目前进行了产能扩张的本地偏光片产商,但是,该公司的新产能将在2019年第四季度开始,届时该公司首条2.5米宽偏光片生产线才会开始商业运营。

LG化学公司也在扩大其偏光片产能,但该公司的产量增加主要是供应给内部需求。

Chen透露,明基材料计划通过突破一些技术瓶颈来提高其生产效率,在2019年将其产能提高5%;此外,明基材料还将继续专注于开发用于户外显示设备、8K显示器、可折叠智能手机和汽车等应用的高利润偏光片产品。Chen估计,高利润偏光片产品在2018年占明基材料公司总销售额的10%,这一比例可能在2019年攀升至20%。

偏光片供应产能增长有限,产能集中在Top3

偏光片为面板上游核心的原材料之一,在液晶面板的材料成本中占比较高。原理是通过把自然光转化为偏振光,从而使液晶显示器达到显示的效果。通观整个全球的偏光片市场,其产能及上游供应链高度集中,厂商扩产偏保守。

1,产能高度集中在日韩厂商

从偏光片市场的格局来看,产能高度集中在日东、LG化学和住友这三家日韩的偏光片厂商。根据群智咨询(Sigmaintell)的统计数据显示,2019年这三家日韩偏光片厂商的产能占比超过了70%,产品垄断效益明显。

2,主流厂商产能扩充保守,产能缓慢增长

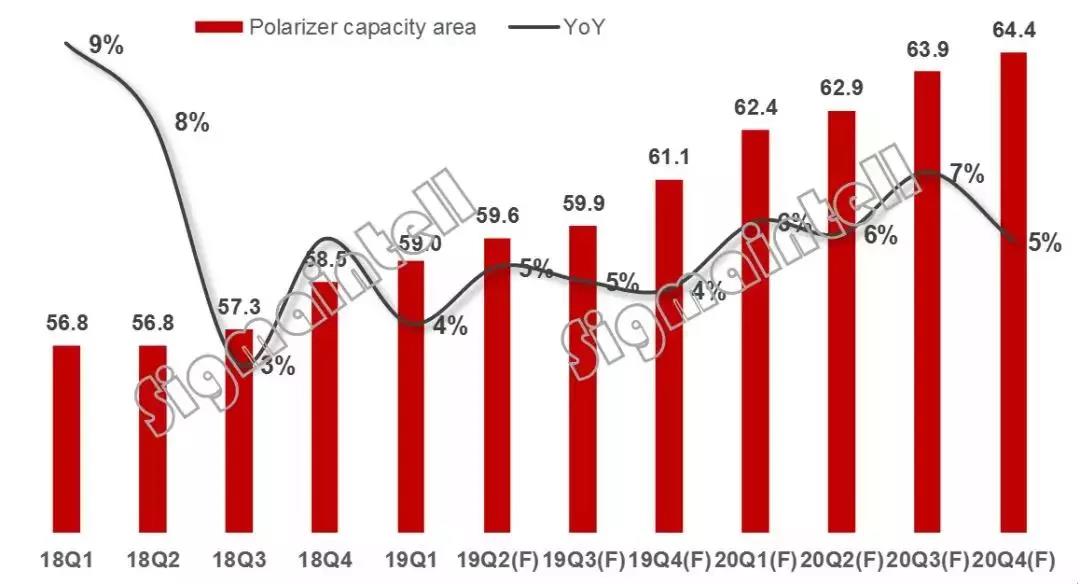

近几年来,随着全球显示面板产业持续向中国大陆聚集,带动上游材料配套的聚集效应。外资厂商和中国厂商纷纷在中国扩建偏光片的前段产能,尤其是中国厂商对偏光片的产能布局较为积极,带动偏光片的产能维持稳步的增长。群智咨询(Sigmaintell)预计,到2020年,实际能量产且释放有效产能的偏光片产线预计只有4条,日系及台湾厂商产能扩产保守,全球偏光片厂商的供应产能维持同比5%~7%的缓慢增长态势。

2018Q1~2020Q4全球偏光片产能面积及同比走势(单位:百万平米,%)

来源:群智咨询

3,上游供应链高度垄断

不仅仅是偏光片的产能高度集中在日韩厂商,偏光片上游的供应链更是高度垄断在少数的日本企业中。除了PVA、TAC等核心的材料之外,胶水、离型膜等材料也以日本厂商为主。受制于生产技术的限制,中国厂商在偏光片上游的材料的配套方面涉入较少。随着全球显示面板产能高度向中国大陆地区聚集,面板上游材料以及供应链的配套非常欠缺,上游材料的国产化配套依然任重道远!

偏光片需求增速高于产能供应的增速

面板厂商对于面板产能的投资热情持续高涨,全球面板的产能维持高速增长,特别是在2019年随着G10.5超高世代线的产能大量释放,带动全球面板产能同比增幅接近20%,使得偏光片的需求增速远远大于偏光片的供应产能增速,导致供需失衡。

2018Q1~2020Q4全球偏光片产能面积及面板产能面积同比增速走势(单位:%)

来源:群智咨询

供应紧张将持续到2020年

根据群智咨询(Sigmaintell)的预测,一方面面板的产能维持高速增长,50”以上的TV产品比重持续提升;另一方面,受制于偏光片产能增长有限以及偏光片上游材料供应问题的凸显,预计偏光片的供应紧张状况将持续到2020年底。

偏光片相关公司方面:

三利谱:公司是国内偏光片龙头,2017年全球市占率仅在4%左右,约占国产偏光片公司的50%。目前公司现有产线三条, 2011年10月投产的第一条产能450万平米的光明线现在基本可以满产,合肥1490线预计今年年中满产,同时1330线今年投产,募投项目深圳龙岗线目前在建,公司将迎来产能释放期。

深纺织A:公司深耕偏光片领域多年,其业务主要来自子公司盛波光电(持股比例60%),偏光片收入占深纺织收入的60%。目前拥有5条成熟的的偏光片生产线,随着公司6、7号线的陆续量产,公司的收入有望迈入新的量级。

诚美材:奇美材料于2005年由奇美实业投资创立,产品以液晶显示器用偏光板为主,供应全球液晶面板大厂,并于2018年正式更名为诚美材料科技股份有限公司。目前乃是台湾生产偏光片的龙头企业。奇美材与锦江集团合资的昆山厂第一条线已经开始量产,总产能将增加25%。

明基材:明基材料成立于1998年,以生产光碟片起家,2005年布局偏光片市场,逐渐成为全球第四大偏光片生产商。目前偏光片事业仍占明基材营收比重的90%。

日东电工:日东电工株式会社成立于1918年,总部位于日本大阪,在全球设有很多的生产工厂和研发机构,集团公司数量超过94家。2017年截止到3月,销售收入达7,6770亿日元。目前公司是全球第一大偏光片制造商,其生产的其生产的液晶电视用多层光学补偿膜占国际市场份额的40%以上。目前公司拥有17条产线,年产能可达1.63亿平方米。

住友化学:住友化学株式会社成立于1913年,总部位于日本东京,在全球公司数量超过170家,2016年销售额达到19543亿日元,净利润为855亿日元。目前公司拥有13条产线, 产能共计8700万平米。而且,住友化学与东旭光电合资成立的无锡旭友,将新增产能2000万平米。

LG化学:LG集团最重要的支柱产业之一,成立于1947年。以石油化学、信息电子材料、二次电池等三个事业为中心。2000年公司在韩国最早实现LCD专用偏光板的商业化。2016年销售额达到20.7兆韩元。目前LG化学拥有10条产线,年产能1.72亿平方米。

三星SDI:三星集团在电子领域的附属企业,原指中国三星的显像管生产部门,后由于显示技术液晶化,转行生产锂电池,偏光片等产品。三星SDI于2007年收购ACE DIGITECH后进入偏光片市场。公司在2013年全球首次开发成功用光学性能优秀的PET胶片替代偏光片材料TAC胶片的技术,并成功适用于TV用产品。目前拥有4条产线,年产能3200万平方米。2015年斥资1.8亿美元在无锡建立偏光片生产线,目前已经量产,可新增产能3000万平米。

三立化学:日本三立化学株式会社,是一家集研发、生产和销售为一体的高科技化学品企业,为全球第一家生产偏光片的企业,自1963年开始生产销售偏光片。目前拥有7条产线,年产能3000万平方米。受限于产能的影响,三立子偏光片目前在国内的市场占有率显然没有其他日韩厂商来的高,但是凭借着产品技术和质量仍然在国内市场占有一席之地。

来源:群智咨询、涂布人

声明:文内仅为提供分享交流渠道,涂布之家对文中的内容保持中立,不构成任何推荐。