2020年,5G手机渗透率持续提升,数据显示,11月5G智能手机出货量为2013.6万部,占比为68.1%。11月份上市智能手机新机25款,其中5G手机共有16款。接下来我们一起看数据揭秘最新手机市场格局以及产业链发展情况。

一、国内11月终端出货环比回升

据信通院,11月国内手机市场出货量 2958.4 万部( (-15.1%) ) ;1-11 月,国内手机计 市场总体出货量累计 2.81 部 亿部( (-21.5%) ) 。其中,智能手机出货量 2771.0 万部(-17.0%),占同期手机出货量的 93.7%。1-11 月,智能手机累计出货量 2.71 亿部,(-21.1%),占同期手机出货量的 96.1%。

▲国内手机月度出货量(百万台)及同比增速

5G手机至 渗透率提升至 68.1% ,然渗透速度仍不及 4G 当年 。11 月份的国内 5G 机型出货占比达 68.1%,环比+4.0ppts,是国内 5G 机型上市的第 16 个月。对比当年4G 机型上市的第 16 个月出货渗透率为 79.9%,当前 5G 机型渗透节奏暂时落后11.8ppts。

▲国内手机月度出货通信制程结构

▲国内手机月度出货智能/ 非智能结构

▲国内 4G 手机上市后出货及占比

▲国内 5G 手机上市后出货及占比

国内 1-11 月智能手机的出货量以及上市新机型同比下滑 。国内 11 月新上市智能手机 25 款,同比下降 26.5%,5G 手机为 16 款,占 64%。1 至 11 月,智能手机累计出货量 2.71 亿部,同比下降 21.1%,占同期手机出货量的 96.1%。智能手机新上市机型累计 323 款,同比下降 18.6%,占同期上市新机型数量的 77.5%。

▲国内智能手机月度新上市机型数量

▲智能手机终端出货量跟踪

据 IDC ,3Q20 中国智能手机出货量下滑 14%,达 小米份额首达 13% 。根据 IDC 统计数据,2020 年第三季度,国内手机出货 8,470 万台,同比下滑 14%。其中华为份额为 41.4%(-0.6ppts),其次是 OPPO 17.7%(+1.1ppts)、Vivo 16.6%(-1.7ppts)、小米 13.0%(+3.2ppts)、苹果 8.3%(+0.1ppts)和其他 3.0%(-2.2%)。

▲中国智能手机季度出货量品牌份额

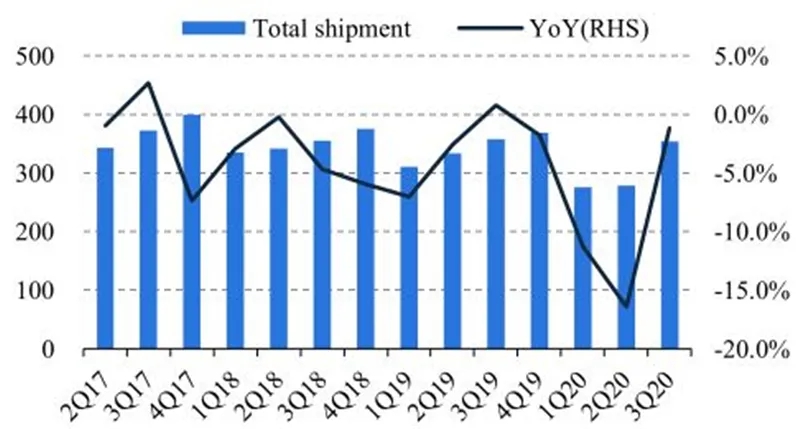

据 IDC ,3Q20 全球智能手机出货优于预期 。2020 年第三季度,全球智能手机出货 3.54 亿部,同比-1.3%,优于 IDC 先前下降 9%的预测,环比大增 27%。三星以22.7%(+0.9ppts)重回第一、华为 14.7%(-3.9ppts)位居第二、小米 13.1%(+4.0ppts)反超苹果 11.8%(-1.2ppts)。vivo 以 8.9%的成绩重回第五。

▲全球智能手机季度出货量(百万台)

▲全球智能手机季度出货量品牌份额

11 月下旬以来,全球日新增确诊数继续向上 ,美国为主要驱动。根据欧洲 CDC 的统计数据,本轮每日确认人数增长主要由于北美和南美的疫情加重,印度自 9 月疫情逐步趋于缓和,欧洲虽自 11 以来较为温和,但依然有回升势头。

疫苗研发取得新进展,三期临床有效性达 95% 。德国生物新技术公司和美国辉瑞制药有限公司11月18日宣布其合作研发的新冠疫苗三期临床试验最终数据显示,其疫苗有效性达 95%,辉瑞已向美国食品药品监督管理局申请紧急授权使用。若授权得到批准,有望年底开始销售此款疫苗,或有助于全球消费情绪的提振。

▲全球每日新增确认人数情况(截至 2020 年 年 12 月 月 16 日 日 ,千人)

预计 2021 年全球智能手机出货量 同比+10%, ,5G出货5亿台(渗透率 36%) ) 。根据三方机构预测,及我们对产业链数据的跟踪,我们判断 2021 年智能手机出货量将有 10%的同比增长达 14 亿部,其中 5G 手机出货达 5 亿台(同比+100%)。品牌厂抢占 5G 市占下,智能机 ASP 仍有下行压力,但相关手机零部件用量在整机出货回暖下仍具有增长动能。

▲三方机构全年智能手机预测(亿台)

二、供给端:关键芯片缺货下 20Q4 业绩承压

1、主芯片

联发科 4 月以来同比增速持续走高应 ,反映 5G 手机需求景气。台股 SoC 龙头联发科 11 月营收同比增长 63%,环比增长 10%,自 4 月以来同比增速持续改善。

华为拉货占据 20Q3 产能,供应链面临芯片缺货瓶颈,情况或延续至 21Q1。华为9 月 15 日前拉货占据三季度代工厂大产能,其三季度库存环比提升 20%,导致高通、联发科等主芯片在四季度供给不足。同时因国内主机厂过度锁定产能造成手机主芯片及电源管理芯片缺货,芯片缺货状态或延续至 21Q1,短期或导致手机品牌及产业链公司业绩承压。

▲华为季度库存(十亿人民币)

▲联发科月度营收及同比 (亿 新台币)

2、光学

光学公司体整体 11 月出货同比增速转负 。2020 年 11 月,舜宇手机镜头出货量同比-0.8%,大立光营收同比-21.2%,舜宇手机摄像模组出货量同比-21.3%,丘钛手机摄像模组出货同比-16.8%。目前整体行业受制于芯片产能不足导致供货下降。

舜宇 11 月出货量同比:手机镜头-0.8% ,车载镜头+28.8% ,手机摄像模组-21.3% 。2020 年 11 月,舜宇光学科技手机镜头出货 1.3 亿颗,环比-19.2%,同比-0.8%,主要由于芯片缺货导致出货量下降;车载镜头出货 669 万颗,环比-0.4%,同比+28.8%,连续五季度为正,主要得益于海外疫情影响减弱,终端客户需求复苏;手机摄像模组出货 4688 万颗,环比-18.4%,同比-21.3%。

▲舜宇光学科技出货量跟踪(百万)

丘钛 11 月出货量同比:手机摄像模组-16.8% ,指纹模组-13.4% 。2020 年 11 月,丘钛科技手机摄像模组出货 3495 万颗,环比-6.2%,同比-16.8%;指纹识别模组出货1045万颗,环比+25%,同比-13.4%,其中屏下指纹出货562万颗,环+33.3%,同比+6.1%。

▲丘钛科技出货量跟踪(百万)

大立光受华为高规格影响显著 ,玉晶光受益苹果新机拉货动能 。2020 年 11 月大立光单月营收新台币 52.4 亿,同比-21.2%,环比+1.9%,主要因华为高阶镜头订单承压。同期玉晶光营收同比+52%,反映 iPhone12 拉货动能强劲。

▲光学公司出货量及月度营收跟踪

3、组装

台湾主要 EMS 公司 11 月营收合计增长+12.7% 。我们合计台湾上市的鸿海、和硕、纬创、广达、仁宝、英业达月度营收以跟踪 EMS 行业景气度。本年度行业合计营收同比增速在 2 月达到低点-17.7%,3 月下滑幅度收窄至 3.4%,4 月同比转正,后于 9 月、10 月重回负值,分别为-12.9%、-0.4%,11 月再度转正,达 12.7%。

▲台湾 EMS 上市公司月度营收(新台币 亿元)

4、结构件

可成长收入受挫,铠胜同比增长 514.8%。可成 11 月营收新台币 58.6 亿(-46.7%),主要因新订单获取不利,仅依靠旧机种贡献营收。铠胜 11 月营收新台币 173.8 亿(+514.8%)。铠胜因母公司和硕负责 iPhone 组装,带动 11 月营收暴增五倍,然因即将与和硕子公司合并,预计明年 1 月 15 日下市。

▲台湾结构件上市公司月度营收(新台币 亿元)

三、格局演化

华为剥离荣耀或有助稳定国内出货,小米持续发力高端及线下渠道,苹果 12 系列持续热销彰显品牌力 。目前国内市场格局趋于稳定,苹果或优先承接华为高端市场份额(华为在 ASP 500+市占达 51%。

小米近期高端持续发力,有望较 Vivo 和OPPO 取得更多高中端份额,同时小米增资加码国内线下渠道亦有望帮助公司抢占华为中低端份额(华为在 ASP 500 以下市占达 48%)。我们预计华为 20/21 年出货 1.6/1 亿台,小米出货 1.5/2.1 亿台,苹果出货 2/2.2 亿台。

▲头部智能机厂商出货量预测(按地区)

1、 华为 :待 荣耀剥离后有望恢复芯片供应,然大量供货或待 21H2

华为出售荣耀自救,补充资金、 挽救芯片库存。。11 月 17 日深圳智信新宣布全面收购华为荣耀品牌手机业务,出售后华为不再持有新荣耀公司的任何股份。此次交易价值可能高达 400 亿美元。

深圳智信新由深圳市智慧城市集团和 30 余家荣耀代理商、经销商出资设立,且荣耀管理层大体留任。华为出售荣耀后,可获得现金流补充开发所需,出售华为也可让华为库存芯片多使用一段时间,以巩固华为手机与其他相关业务的运营。

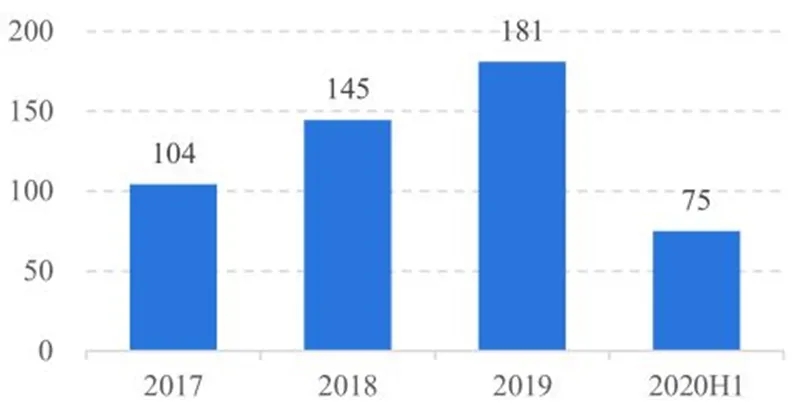

荣耀为华为打造的互联网手机品牌, 定位年轻化,2019 货年出货 0.6 亿台 。根据Omida 数据,2019 年华为/荣耀全球销量 1.8 亿/0.6 亿部,合计 2.4 亿部。华为负责聚焦高端,Mate、P 系列 ASP 上探 4000 元;荣耀品牌于 2013 年 12 月创立,是华为打造的互联网手机品牌,意在对标小米,主力机型 2000 元以下,其先后推出荣耀 3C、荣耀 3X 等爆款产品。据 GFK,2019 年中国手机整体出货下滑 10%,荣耀在中国市场份额整体达到 13%,成为排名第四、增长第二的手机品牌。

▲华为全球手机出货(除荣耀,百万台)

▲荣耀全球手机出货(百万台)

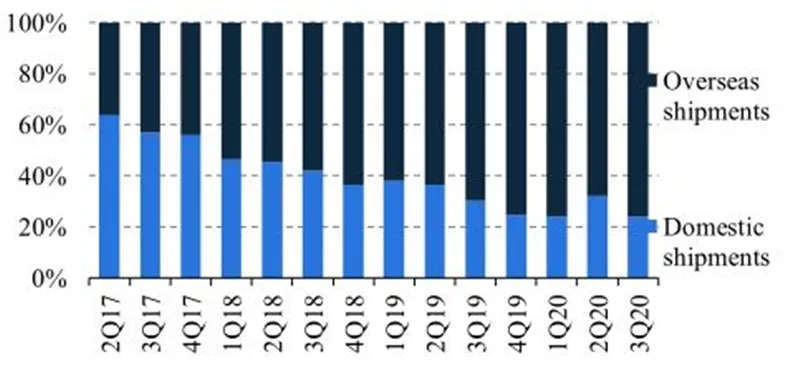

华为国内份额有望企稳,海外份额或持续下滑。出售荣耀有望缓解华为芯片及资金的压力,库存芯片可集中供应华为手机;新荣耀自身发力中端价位,防堵原有用户外流。

短期来看,荣耀需要恢复零件供应(3-6 个月)和争取 GMS 使用权;而与华为剥离所导致的品牌力下滑、芯片性能的同质化,都将制约其在海外份额的拓展。因荣耀海外品牌认知度低于华为(荣耀海外出货占比 30%),要维持华为海外(主要为欧洲)竞争力仍具有难度。

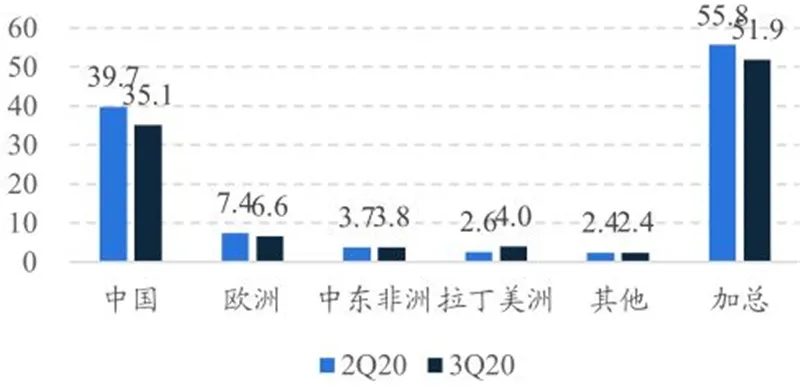

判断 20 年国内/ 国外货 出货 1.1/0.5 亿台, 若荣耀零部件 供应恢复,21 年或有 拥有 4000 万出货水平,华为+ 荣耀合计可达0.8 亿部,但 海外表现其 仍然需要考察其 GMS 使用情况。

▲20Q3 华为手机销售市场变化(百万台)

▲19 年华为手机在各地区出货量及市占率

2、 苹果:20 年 12 系列上看 8 千万部,21 年整体出货或达 2.2 亿部

iPhone 12 系列持续热销下 20 年出货上看 8000 万部,苹果追加 21H1 EMS 订单,预计 21 年出货看 上看 2.2 亿台。根据《日经亚洲》,目前 iPhone 12 需求强劲,苹果已经向代工商下达了明年上半年最多 9600 万部的 iPhone 订单(YoY+30%),订单包括大部份的 iPhone 12 系列,及小部分 iPhone SE 和 iPhone 11 机型。

对于 2021年全年,包括新推出的机型在内,苹果预计最多生产 2.2 亿部 iPhone (YoY+20%)。对比前几代机型发售情况,iPhone 8 系列/Xr 系列三季度和四季度合计分别出货7800 万部/6600 万部。

▲iPhone12 系列参数

▲iPhone11 系列参数

▲iPhone 营收敏感性测算

3、小米 :增资加码线下渠道,米 11 反响热烈 ,21 年坐三望

3Q20 手机出货跃升全球第三,ASP 稳步提升,海外运营商合作显成效。根据 IDC统计,由于印度和中国市场的持续增长,小米 Q3 手机全球出货 4650 万台(+42%),首次位列前三,市占率达 13.1%。

中高端手机销量结构增长,推动 ASP 提升至 1022元(+1.6% ),其中国内 ASP 同比增长 14.7%;前十个月国内 3000 元以上及海外 300欧元以上机型销量超 800 万台。此外,截至三季度末已与全球超 50 个运营商合作,前三季度运营商渠道出货量同比增长 200%。

小米 20Q3 也成为西欧第三大智能手机制造商,出货量达 370 万部(YoY+146%),市场份额增至 12.8%(+8ppts)。

把握 5G 换机 窗口 抢占市占 ,加码线下渠道, 自建高端产线 。目前公司现金及等价物约 300 亿人民币,银行存款及理财产品约 380 亿,再加上此次筹资,相关现金流动性储备约 940 亿。此次公司筹资主要目标是把握 5G 换机周期、华为势弱以及荣耀尚未恢复供应的窗口期机遇。首先是提高自身高端手机产能,提升小米智能工厂出货规模,避免出现米 10 缺货现象;其次是加快推进小米之家在国内县级的渗透,强化线下渠道资源。

▲小米集团的分地区营收结构

▲小米集团的海外内手机出货量结构

▲小米集团的手机出货量及均价

▲小米集团的 MAU 和 和 ARPU

小米 11 为 5G 旗舰机性价比之选,销量有望接近千万,产品组合优化有望提升公司硬件利润率 。小米 11 最低配置售价与小米 10 持平(3999 元),较同样使用 5nm工艺处理器的华为 Mate 40 (4999 元)及 iPhone 12 mini (5499 元)售价低 1000-1500元。据 Omida,20Q1-Q3 小米 10 系列销量已达 400 万部。

预计新机较上一代性能全面提升,且在 5G 高端机型的性价比优势显著,预计整个生命周期销量有望接近千万。20Q3 公司智能手机 ASP 达 1022 元(+1.6% )。根据我们测算,小米 11 单机毛利率预计达 20-25%,有望提升整体 ASP 至 1100 元以上,毛利率上探 9.5%(20Q3 8.4%)。

▲小米手机业务预测更新

新机主打轻薄,处理器、屏幕、充电等性能行业顶尖,有望成为 21 年旗舰机标杆 。小米 11 主打轻薄理念(小米三年内第二薄机型),8 毫米厚度及 196 克的重量下仍保证了旗舰机型配置。

处理器:采用 5nm 制程的骁龙 888,跑分较麒麟 9000(Mate40 Pro)高 7%,能效比提升 25%以应对屏幕升级所带来的耗电增加,并拥有近 2 个月的独占期。

屏幕 :采用全球首发的 E4 发光材料(功耗较行业通用的E3 降低 15%)以及业内最高的 120Hz 刷新频率,并用全球首发的康宁七代大猩猩玻璃保护。 充电:电池容量、有线及无线功率优于同业,业内首次在套装内包含氮化镓充电器。

▲小米 11 参数对比

发布会结束后,产生了热烈的反响,反映出手机品牌实力的逐步提升,并看好公司未来手机高端市场份额。据统计,小米11发布会一天后,京东平台小米11的预售量已经超过70万,叠加其他平台预计预售量已突破100万。在直播过程中,小米官方抽奖相关的微博转发数皆超过1万。新机计划于1月1日0点开始首销。发布会的高关注度和发布后的广大好评反映了公司在高端旗舰机品牌实力的提升。公司继续看好在组织架构优化、研发高投入(15-19 年 CAGR 49%)下高端市场的优异表现。

5G可以说是2020年手机市场的一个重要关键词。虽然网络普及率不如4G,但渗透率接近70%。2020年是曲折的一年,手机行业也不例外。华为断臂求生出售荣耀,苹果的iPhone 12升级充满诚意。小米继续对高端机市场发起猛烈攻击。展望2021,我们期待着疫情能够尽快过去,同时也希望国内手机厂商继续努力,抢占5G时代手机终端的高地。

更多相关阅读:

2021年智能手机技术发展趋势:折叠屏、快充为主,5G手机最受关注

全球智能手机出货量Q2同比下滑23%,5G手机营收7成来自中国