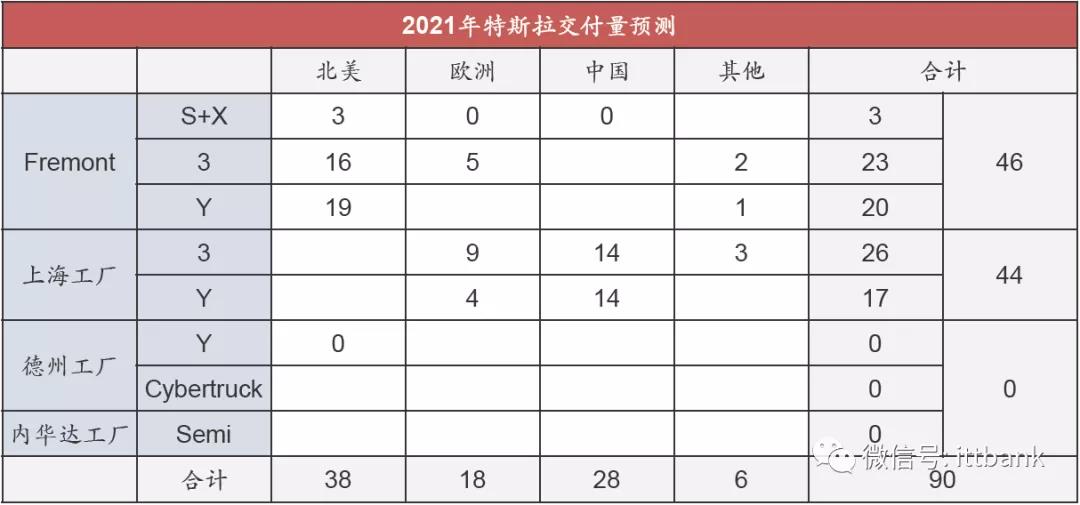

特斯拉2022年新工厂将全面投产

2021年上海工厂生产的Model 3、Y出口至更多的海外市场,帮助公司大幅提升全球交付能力。

2021年底德国工厂与得州工厂投产后,经历产能爬坡,2022年全球产能将再次大幅提升。

2022年产能爬坡后,我们预计2023年总产能210万辆/年(Fremont 60万辆+上海50万辆+德国50万辆+得州50万辆)

特斯拉国产化现状

国产Model3、Y零部件项目陆续对国内供应链开放。根据目前定点情况看,国产化率会达到90%左右。国产化速度最快的是车身、底盘结构件、内外饰,其次是动力电池、热管理、中控;

暂时没有国产化的主要有:高精度传感器、芯片、部分电力电子器件、执行器、软件、电机电控等,基本集中在电力电子和智能驾驶领域,目前主要通过自产或者外资在华供应商供应。

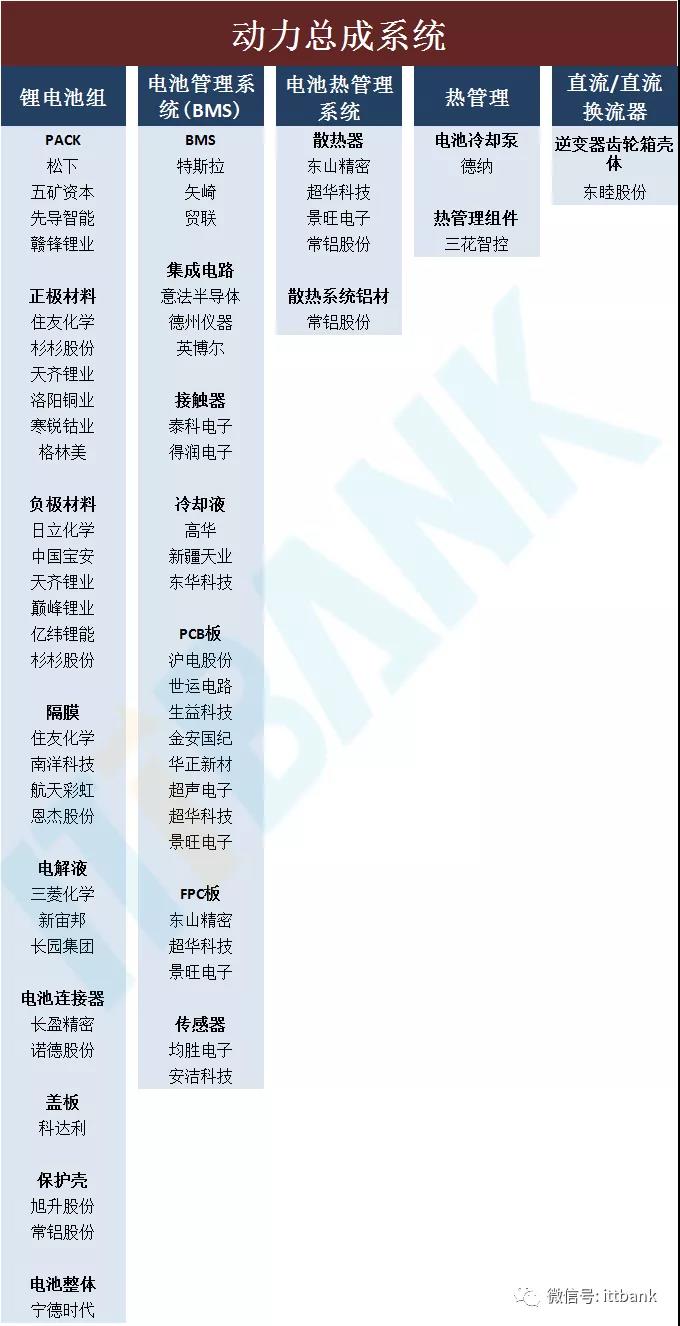

特斯拉电池供应链

特斯拉示范性技术方向

特斯拉部分零部件虽然暂时无法国产,但其技术路线具有示范性效果,未来或大规模普及。

智能驾驶:特斯拉的路线是多目摄像头+FSD芯片组合(+77G毫米波雷达)。

多目摄像头:CMOS芯片-韦尔股份、模组&镜头-舜宇光学、联创电子、欧菲光 ;

芯片:海思、联发科、瑞芯微、寒武纪、地平线。

77G毫米波雷达:国内头部的公司包括华域汽车、德赛西威、保隆科技等;

智能制动系统:特斯拉用的是博世的EHB制动ibooster。

国内同类公司:伯特利、华域汽车。

碳化硅功率电子器件:特斯拉使用的是意法半导体和英飞凌的SiC。

国内同类公司:比亚迪、斯达半导体。

集中式EE架构:特斯拉使用的是集中式EE架构,传统车是基于分布式架构。

国内同类公司:华为。

特斯拉电机电控:特斯拉自产,零部件外购

驱动电机:特斯拉自产,但是零部件国产化程度比较高。从技术发展角度看,未来高材料强度、高功率密度的驱动电机是发展方向,例如扁线电机(保时捷Taycan),可以大幅减少材料成本,但增加设计和制造难度。

汝铁硼永磁材料:中科三环;

铝合金配件:旭升股份;

壳体材料:东睦股份。

电控:特斯拉自产,零部件外采,国内供应商产品力较弱难以进入。

IGBT供应商:意法半导体,短期国内具备类似碳化硅主电控产品供应能力的是比亚迪、斯达半导;

主电控吸收电容器供应商:松下,国内具备供应能力的是法拉电子。

从赛道上来说,我们判断电机弱于电控,但随着电机的高功率和降本需求,在下一代扁线电机等领域,具备很高的技术壁垒。综合电机电控产业链看,IGBT是最优质赛道,其次是电容器。随着技术迭代,电机赛道也会越来越优化。

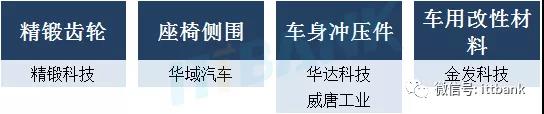

特斯拉的车身、底盘等

车身:Model 3车身并没有大量用铝合金等高成本的轻量化材料,铝使用量占比只有20%,而是从设计和工艺上达到轻量化目的,例如立柱使用激光拼焊工艺,吸能部件使用了热成型钢材;MY则采用一体化铝车身。

底盘:M3&MY都比较密集的使用了压铸铝合金材料。包括:副车架(钢铝混合)、转向节、控制臂、电池托盘、变速箱壳体、支架等。

总结:从材料上看,特斯拉主要用的轻量化材料是铝合金和热成型钢等;从部件上看,主要集中在底盘。

特斯拉热管理供应链

阀类:三花智控供应,单车价值量预计在1800元左右;

电动压缩机:翰昂供应,单车价值量1500元;

电子水泵:三花供应,单车价值量500元;

冷媒管路:翰昂供应,间接供应商腾龙股份,供应部分硬管,单车价值量估算约1500元以上;

换热模块:银轮股份新定点,单车价值量500元+。

模块化是长期方向。热管理系统未来预计是主机厂自供为主,外部供应链主要以模块为主。从各细分赛道看,三花预计会集成比较大的价值量,银轮股份在换热模块周边上也能做一定程度的集成。

特斯拉功率器件供应商是意法&英飞凌,国产替代空间大

价值量:电动车新增的功率器件主要是MOSFET/IGBT/SiC,主要应用在电控、充电桩、OBC、DCDC、电空调驱动等。功率半导体约占电控成本的20%。相比之下,燃油车的功率器件单车价值量不到700元。

技术趋势:目前充电桩应用的主要是MOSFET(慢桩、OBC、DCDC等)、IGBT(快桩)和SiC(价格是Si的8-10倍,一般用于超级快充,Tesla V3);电控应用的主要是IGBT、SiC,Tesla Model3用的是意法和英飞凌的650v sicmosfet,逆变效率从Model S的82%提升至90%。

行业格局:美日欧三足鼎立,有英飞凌、富士电机、仙童、意法半导体等。国内目前车用功率半导体生产商比亚迪、斯达半导体,外资占据国内功率半导体份额90%以上。

智能制动:博世是特斯拉供应商

制动系统的工作原理发生变化:燃油车主要通过真空助力泵制动。电动车没有发动机,制动的解决方案是通过电子真空助力器、电磁阀、传感器等实现。

▲制动系统涉及到的零部件

博世的智能助力器iBooster,连接到踏板上,利用电机通过定速单元实现真空助力。

据官网数据,iBooster与ESP组合可实现10%以上的能量回收,相当于续航提升10%;

涉及到的零部件包括:电机/控制器、踏板模拟器、制动液、传感器等。

▲博世电动车制动系统整体解决方案及核心零部件

特斯拉用的制动系统是博世iBooster,单车价值量3500元,国内的伯特利、华域汽车也开始量产。

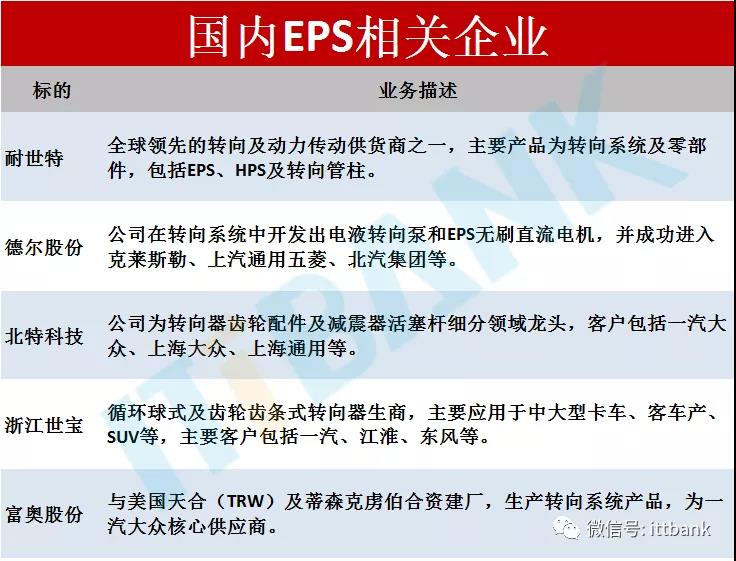

电子转向:博世是特斯拉供应商

海外龙头供应商在汽车转向系统领域较为成熟,占据多数市场份额:

系统集成:日立,TRW等;ECU:电装、博世等;扭矩传感器:法雷奥、海拉等;

国内供应商逐步由部件拓展至系统集成配套。

据智研咨询预计,EPS单车价值量约2000元以上,国内乘用车中EPS的装车率最高,超60%,但仍低于欧洲(75%)、日本(90%)等,渗透率有望进一步提升。

特斯拉供应商:博世,国内EPS领域的供应商主要是耐世特等。

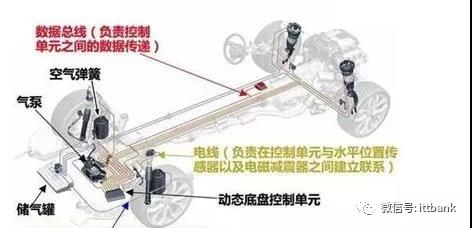

空气悬挂系统:特斯拉供应商是WABCO

空气悬挂系统:空气悬挂是一种主动的电子悬挂,核心部件包括控制器、空气泵、储压罐、气动前后减振器和空气分配器等部件,来控制车身的水平运动,调节车身的水平高度以及调节减振器的软硬程度。

▲空气悬挂系统示意图

竞争格局:全球主要供应商包括采埃孚(收购WABCO)、大陆集团(康迪)、中鼎股份(收购AMK)等。

应用领域:空气悬挂主要用于商用车、SUV、中高端轿车,装配空气悬挂的作用包括轻量化、提高驾驶体验等。空气悬挂在乘用车上单车价值量约1.5万,后续如果大幅降本,普及率将大幅提升。目前特斯拉S/X上均有空气悬挂,未来在3和Y上,将成为选装件,单台车数量2个或者4个。

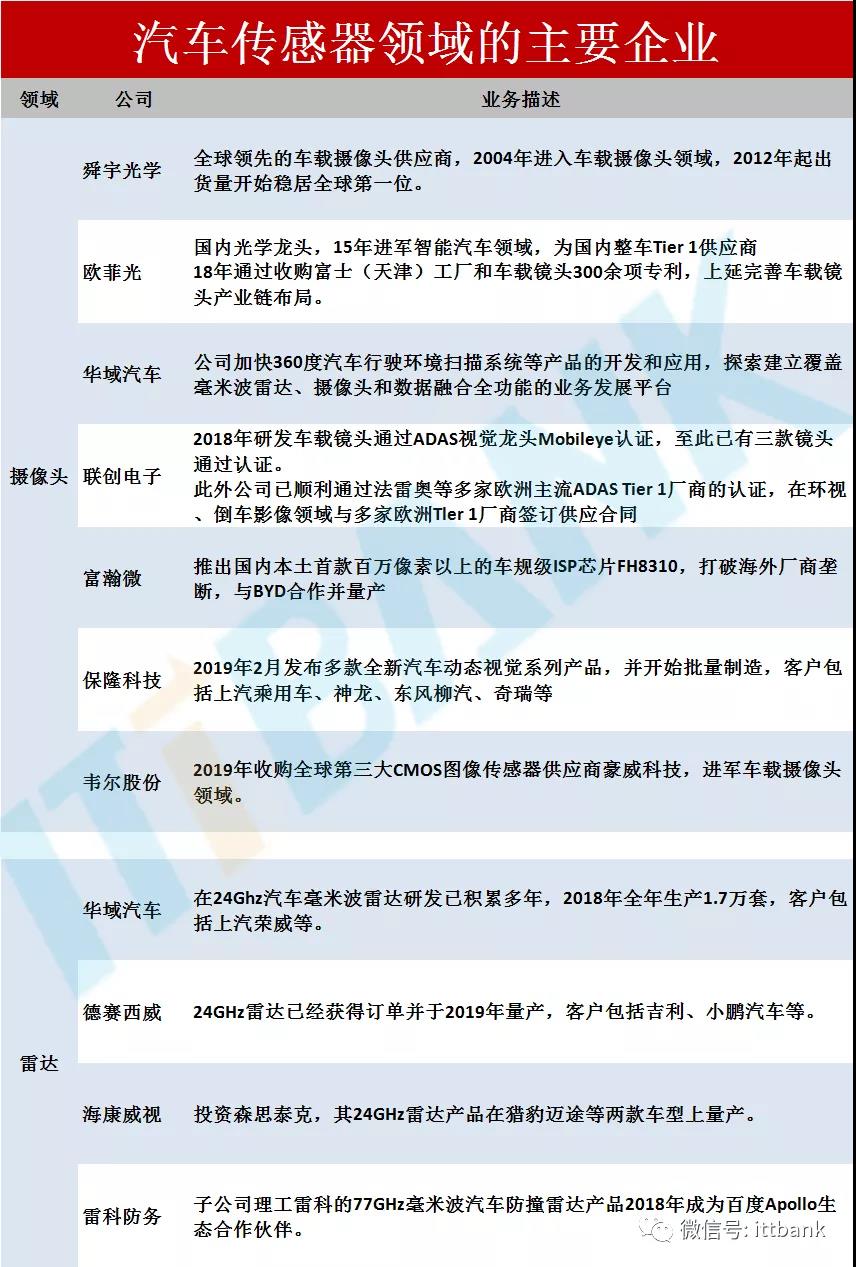

摄像头零部件:CMOS是核心

视觉传感器的核心构成:主要由镜头和CMOS组成,CMOS(将光学信号转化成数字图像信号)是核心感光元件;

行业格局:CMOS市场主要由索尼、OV和三星三家企业占据,其中,索尼份额高达40%,车载CMOS领域份额最高的是OV。国内有格科微、思比科、比亚迪等,其产品目前主要应用在中低端领域。

毫米波雷达:核心技术及市场被海外龙头占据

毫米波雷达技术壁垒较高,目前市场份额主要由国外零部件巨头所占据。据OFweek,2018年前五大供应商为博世、大陆、海拉、富士通天、日本电装,合计占有68%市场份额。中国24GHz雷达市场主要由法雷奥、海拉和博世,合计出货量占总出货量的60%以上;77GHz雷达主要由大陆集团、博世和德尔福,合计出货量约占总出货量的80%;

近年来毫米波雷达逐渐从高端车型向中低端车型渗透,并且自主品牌车型搭载率有明显的提升。

汽车传感器领域的主要企业

特斯拉内外饰供应链:装饰、功能、安全是永恒主题

相对于车身及底盘结构件来说,内外饰作用相对简单统一,但分布范围广、涉及细分种类较多。

内外饰成为汽车颜值的重要组成部分,是消费者购车考虑的重要影响因素,因此也成为主机厂迎合消费升级、豪华配置下沉的主要表现渠道之一。

特斯拉内外饰特点:与燃油车相比,特斯拉在内外饰上并没有革命性变化。主要有两个特点:

注重环保,大量使用合成革替代真皮,目前只有方向盘采用真皮;

节约成本,采用新设计和加工工艺,比如座椅缝制工艺更少。

特斯拉内饰件供应链:

中控台:新泉股份,单车价值量2000元;

遮阳板:岱美股份,单车价值量280元;

座椅&保险杠:华域汽车,单车价值量2000+;

特斯拉外饰件供应链:

车身件:凌云股份;

饰条、后视镜等:宁波华翔,单车价值量2000元;

热成型钢车身件、侧围&后盖模具等:华域汽车,单车价值量4000元+。

最后附上一张特斯拉供应链全景图: